با توجه به محرک های بازار سرمایه و سناریوهای پیش روی بازار، زمان و کیفیت تغییر سبد چگونه است؟

تعداد بازدید : 18

تغییر سبد بر اساس 5 متغیر کلیدی

نویسنده : جواد غیاثی تحلیلگر بورس

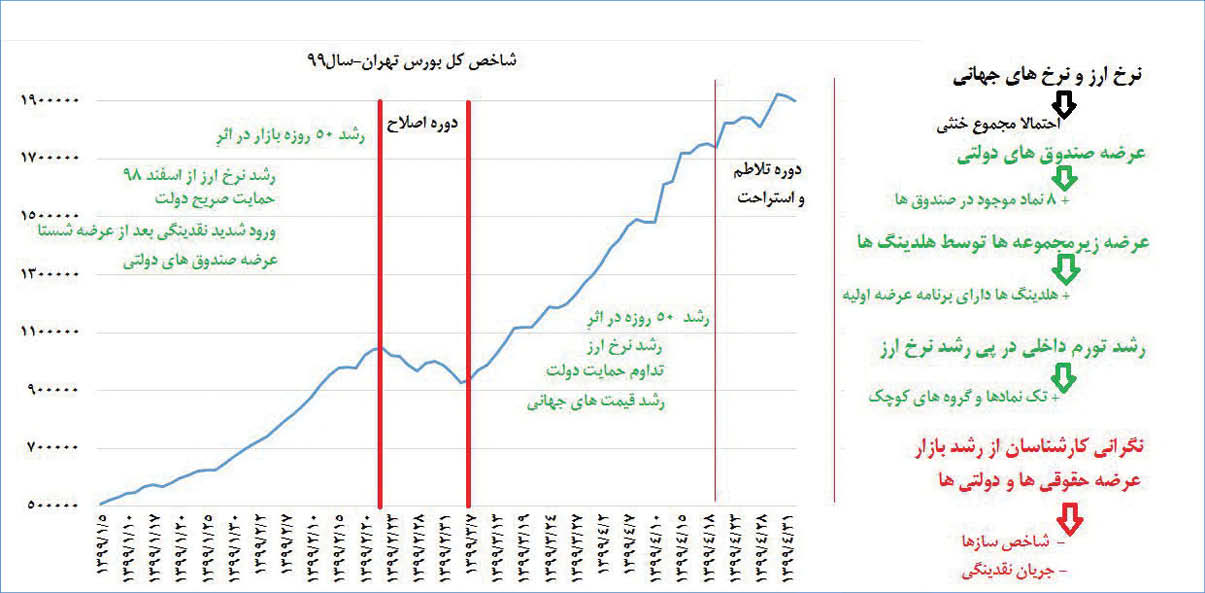

هفته قبل درباره روندشناسی بورس صحبت کردیم. روندهای مهم قبلی را از ابتدای سال 97 تاکنون هم مرور کردیم و توضیح دادیم که هر روند مهم یک یا چند علت اساسی داشته است. این را هم گفتیم که برای سرمایه گذاران میان مدتی، تغییر سبد همگام با این روندها، بسیار مفید است و می تواند سود سبد سرمایه گذاری شما را از متوسط بازار هم بیشتر کند. طبق روندشناسی انجام شده و با توجه به روند بازار در 2 هفته اخیر، می توان گفت که موج صعودی قبلی (که از 7 خرداد شروع شده) تقریبا تضعیف شده است و اکنون بازار در یک دوره متلاطم قرار دارد و بخشی از بازار هم در حال استراحت است. لذا مثل دوره 22 اردیبهشت تا 7 خرداد، یک دوره مناسب برای تغییر سبد است. گفتیم که می توانید سبد خود را بر اساس سناریوهای پیش رو، برای یک دوره 50 تا 70 روزه (برای میان مدتی ها) از اوایل مرداد تا نیمه اول مهرماه تنظیم کنید. اما متغیرهای مهم و موثر و سناریوهای پیش روی آن ها چیست؟ 5 متغیر مهم وجود دارد که می تواند تا حد زیادی بر روند پیش رو موثر باشد. در ادامه توضیح می دهیم.

پیش فرض ها

قبل از این که به توضیح این روند بپردازیم ذکر این نکته ضروری است که پیش فرض اصلی سبدچینی بر اساس روش توضیح داده شده این است که بازار دچار ریزش شدید نخواهد شد و حداقل تا انتهای نیمه اول امسال صعودی خواهد ماند. طبیعتا این یک تحلیل است و تضمینی برای این موضوع وجود ندارد اما با وجود حبابی شدن بسیاری از نمادها، شواهد و قراین نشان می دهد که بازار جز در موارد خاص و اتفاقات پیش بینی نشده دچار ریزش نخواهد شد. حال که احتمال رشد یا ثبات بورس را بیشتر از احتمال افت می دانیم، باید بر اساس روندهای موجود یک سبد بهینه انتخاب کنیم.

5 متغیر پیش روی بازار

1- چنان چه در تصویر فوق نشان داده شده است انتظار می رود که بازار مسیر 2 ماهه آتی خود را بر اساسِ 5 متغیر تعیین کند. نرخ ارز و نرخ های جهانی یکی از عواملی است که در دوره رشد قبلی (7 خرداد تا کنون) اثر قابل توجه بر بورس داشت. نرخ های جهانی بعد از کاهش محدودیت های کرونایی از اواخر اردیبهشت، عمدتا رشد کرد و بر بسیاری از نمادهای بزرگ صادراتی مثل پالایشی ها، فولادی ها و مخصوصا فلزی ها اثر مثبت داشت. با این حال به نظر می رسد در دوره بعدی اثر این دو عامل بسیار کاهش یابد و مجموعا خنثی باشد. بازارهای جهانی متعادل شده اند و اگرچه کرونا همچنان جولان می دهد اما دنیا سراغ محدودیت هایی نظیر دور اول نرفته است. نرخ ارز هم که بعد از برخورد به سقف 26 هزار تومان تا حدی متعادل شده است. البته رشد نرخ نیمایی دلار برای بسیاری از شرکت های صادراتی بااهمیت است اما احتمالا آثار خود را به مرور و تا انتهای سال نشان می دهد.

2- مسئله بعدی عرضه دارادوم و داراسوم ( و احتمالا داراچهارم) است که قرار است طی دو ماه آینده انجام شود. اگرچه دلیل منطقی وجود ندارد اما بازار از سهم های موجود در این صندوق ها به شدت حمایت کرده است. پالایشگاه های اصفهان، بندرعباس، تبریز و تهران در دارادوم و ایران خودرو، سایپا، ملی مس و فولاد مبارکه در داراسوم حضور دارند.

3- تشدید عرضه اولیه ها و عرضه زیرمجموعه ها هم اگرچه ممکن است برای کلیت روند صعودی بازار خبر مثبتی نباشد اما برای شرکت هایی که زیرمجموعه ها را عرضه می کنند خبر بسیار مثبتی است. شستا، صبا، تاپیکو، برکت، ثشاهد، هلدینگ خلیج فارس و ... جزو سهم هایی هستند که به این دلیل مورد توجهند.

4- رشد تورم داخلی نیز که بعد از هر دوره صعودی ارز رخ می دهد، متغیری است که قطعا بخشی از بازار و شرکت های کوچک داخلی فروش را تحت تاثیر قرار می دهد. اما با توجه به توقف رشد نرخ ارز و پیچیدگی های قیمت گذاری دستوری، این موضوع متقارن و یکنواخت نیست و شناسایی سهم ها و گروه هایی که نقطه اصابت این موضوع خواهند بود و از آن اثر مثبت می گیرند آسان نیست. فعلا خودرویی ها روی دور دریافت مجوز افزایش قیمت و برخی دیگر از گروه ها هم در تکاپو هستند.

5- اما متغیر پنجم هم بسیار مهم است. شاخص در نزدیکی 2 میلیون واحد قرار دارد و این موضوع، نگرانی هایی ایجاد کرده که ممکن است بر بورس اثر منفی بگذارد. علاوه بر آن در دو هفته اخیر شاهد عرضه بسیار سنگین حقوقی ها در نمادهای بزرگ هستیم که در صورت تداوم مانع رشد شاخص سازها خواهد شد. دولت هم مجوز افزایش سهام شناور را داده و این هم ممکن است سدی در مسیر رشد بازار باشد.

لذا پیشنهاد می شود که یک سبد متشکل از 4 تا 8 سهم بر اساس 3 متغیر مثبت بالا انتخاب و تلاش کنید با رصد بازار و تحرکات حقوقی ها از نکته پنجم در امان بمانید. یک یا 2 سهم از سبد صندوق های دارادوم و سوم، 2 یا 3 سهم از هلدینگ های دارای برنامه عرضه اولیه و 2 یا 3 سهم از داخلی فروش های موردتوجه بازار یک سبد نسبتا کم ریسک را تشکیل خواهد داد. برای رشد نرخ های جهانی و دلار وزن کمتری قائل شوید و از شاخص سازهایی که در معرض افزایش شدید شناوری و عرضه حقوقی هستند پرهیز کنید. هفته بعد درباره نمادهای متاثر از هر متغیر بیشتر توضیح می دهیم.